貯金がないから節約したいんだけど、うまく貯まらないよ。みんなどうやって貯金してるの?

貯金0から100万円を貯めるまでは大変だけど、無駄を省く節約を習慣づければ絶対貯まるよ!

この記事のおしながき

- 100万円を貯めるモチベーションを上げるために

- 貯金0から資産100万円を作るための習慣付けをしよう

- 生活満足度を下げない節約方法とは

100万円を貯めるまでのモチベーションを上げよう

資産0円から100万円を貯めるまでが特に一番苦しい期間だと言われています。100万円を貯める習慣づけが出来ればそのあとに続く200万、300万はそれまでと比べて難しくないものです。まずは100万円を貯めるためにモチベーションを高めていきましょう。

貯金100万円ある人=貯蓄額上位

私たちの暮らしに身近な金融に関する情報をまとめている「金融広報中央委員会」という機関が「家計の金融行動に関する世論調査」というものを発表しています。それによると各年代の貯蓄額は以下の通りです。

20代 平均113万円 中央値8万円

30代 平均327万円 中央値70万円

40代 平均666万円 中央値40万円

50代 平均924万円 中央値30万円

60代 平均1305万円 中央値300万円

全体 平均653万円 中央値50万円

中央値は全体のちょうど真ん中の数値なので、例えば30代の貯蓄額は70万円が全体の真ん中の貯蓄額だという事がわかります。

平均・中央値という言葉が出てきますが、この言葉についてはこちらの記事で説明しています。

30代の平均額は327万円だけど、30代全体の真ん中の貯金額は70万円なんだね。

生活防衛資金を確保できる

生活防衛資金とは、病気や失業で収入がなくなった時に備える資金のことです。人によって差がありますが、一般的に次のように言われています。

会社員、公務員の方…生活費 半年間~1年間分

自営業の方…生活費 2~3年分

総務省が公表している「家計調査報告書 家計収支編」によると、1ヵ月の平均生活費は約155,000円と言われています。会社員・公務員の方であれば100万円の貯蓄をすると一般的な目安として、生活防衛資金の確保ができるという事になります。

100万円貯めたら半年分以上の生活防衛資金ができるんだね!

株式投資のスタートラインに立てる

生活防衛資金を貯めたらそれ以上の貯金は余剰資金になります。この余剰資金を使って、投資に回すことができるようになります。銀行の金利は大手メガバンクで0.002%程度ですが、一方で国が推奨する制度であるつみたてNISA等を利用して投資をすれば、平均で年利3~5%程度のリターンが見込めます。

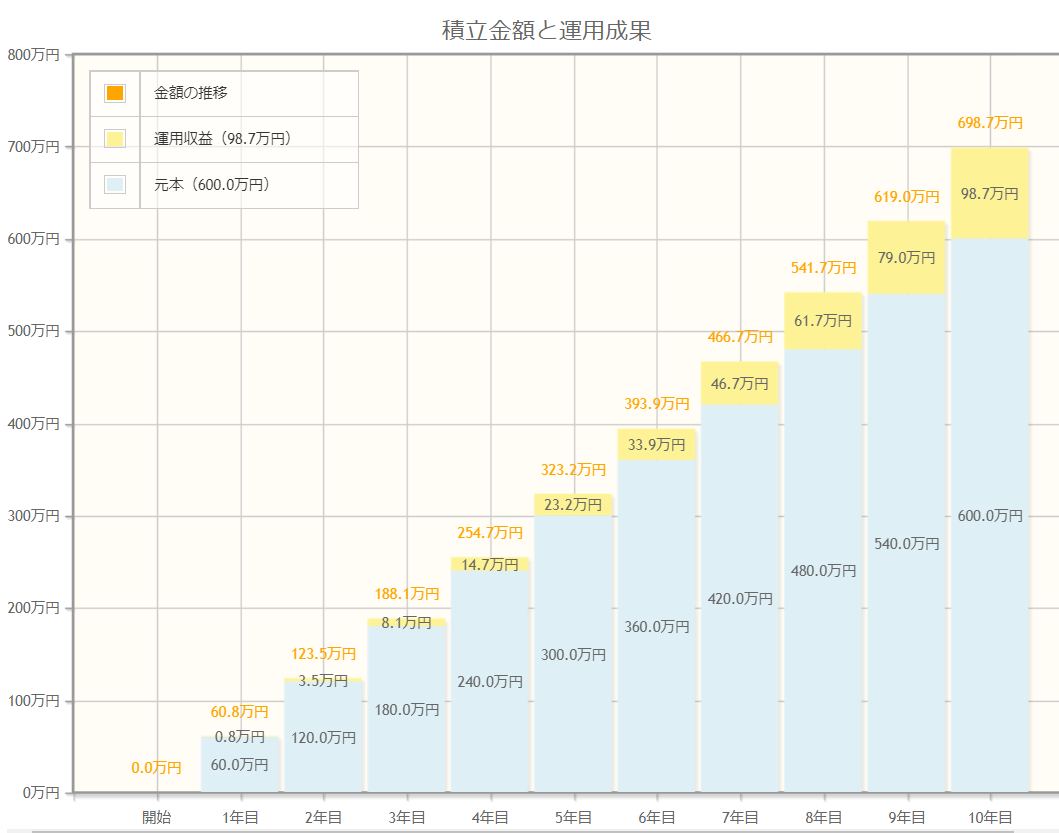

また、投資には「複利」と言われる機能が付いています。毎月5万円を年利3~5%のファンドに投資した場合、15年続けると以下のようになります。

https://www.fsa.go.jp/policy/nisa2/moneyplan_sim/index.html

投資5年程度では運用収益はそこまででもないですが、10年を超えたあたりからオレンジ色の運用収益が伸びはじめているのがわかります。さらに長期期間を投資に充てれば期待リターンはさらに大きくなります。

もちろん投資は元本割れのリスクがありますが、優良な投資先に余剰資金を使って適正なリスクを取る投資方法であればそこまで普段の生活に支障が出るようなことはありません。オススメの投資方法としては余剰資金で行う積み立て分散投資がリスクが少なく継続しやすいです。

投資の基本的な考え方については下記の記事で記載しています。

生活防衛資金を貯める習慣が身についていれば、余剰資金を投資に回すのも苦じゃないね。

貯蓄額を増やすために習慣をつけよう

貯蓄が増えない理由は貯める習慣がないからというシンプルな結論に行き着きます。特に月々の支出をクレジットカードの引き落としと銀行口座の残高だけで確認している場合は、支出と総資産を日頃から確認するための環境を作ってあげましょう。

支出を把握する習慣をつける

支出を確認するために家計簿をつけるのがオススメです。キャッシュレス化するとそれに連動して自動で管理してくれる便利な家計簿アプリがあります。

キャッシュレス化して家計簿アプリを活用する

家計簿アプリについては、無料で使えるアプリがほとんどですのでとりあえず使ってみる事をオススメしますが、その中でも「マネーフォワードME」という家計簿アプリをオススメします。銀行口座を複数持っている方は全て登録することで全体の合計額が把握できますし、クレジットカードやキャッシュレスの支払額、引き落とし日をまとめて管理することができます。

上の項目でも触れましたが、「家計調査報告書 家計収支編」によると1ヵ月の平均生活費は約155,000円という目安が出ていますので、世間の平均と比べて1ヵ月に自分はどのくらい生活費に費やしているのか立ち位置を計るためにも非常に有効です。

マネーフォワードMEについては下記の記事で紹介しています。

月に155,000円以上使っていたら浪費家側に入っちゃうんだね。

生活満足度を下げずに無理なくできる節約方法

ATM手数料・振込手数料無料の銀行口座を作る

キャッシュレス・クレジットカードを支払のメインにしている方も多いと思いますが、飲み会の割り勘などどうしても緊急で現金が必要な場合があると思います。近くのコンビニのATMで下ろすときの手数料はもったいない支出なのでATM手数料無料口座を作っておくといいです。

給料日やお昼休憩、夕方の時間帯など大手銀行ATMコーナーに列が出来ている時などもコンビニATM手数料無料の口座を持っておくと手数料を気にせず下ろせますので便利です。ATM手数料無料の銀行口座については下記の記事で紹介しています。

ポイント還元のいいキャッシュレス・クレジットカードを選ぶ

普段使いするクレジットカードやキャッシュレス決済はなるべく高還元の物を選ぶといいです。選ぶ基準はクレジットカードは還元率1%以上、かつ貯まったポイントを引き落としに充当できるタイプのものがオススメです。楽天カードなどは永久不滅ポイントとして有名で人気ですが、ここでは三井住友カードNLのゴールドをオススメしています。

三井住友カードNLゴールドは年会費がかかりますが、年間100万円利用した場合、永久年会費無料の特典が付きますし、通常0.5%還元に1万円分の追加ポイントが付与され合計還元率1.5%となる高還元クレジットカードです。また、SBI証券のつみたてNISAでの投資額に対し常に1%のポイントが付与されます。

とりあえず無料で始めたい方は三井住友カードNL(通常)で0.5%還元とSBI証券でのつみたて投資で0.5%の合計1%還元を受けられますので様子見することもできます。

三井住友カードNLゴールドとオススメのキャッシュレス決済については下記の記事で詳細を記載しています。

通信費・スマホ代を抑える

無理のない節約はまず固定費の見直しからです。特に通信費は早く手を付けるほど効果が続くのでオススメです。総務省が令和2年に携帯電話市場の競争環境を整備するプランを発表したこともあり、近年は「格安SIM」と呼ばれる低価格帯の通信プランも充実してきました。

現在筆者は格安SIMを2社契約することで月額1,265円で通信し放題、通話し放題のプランで携帯電話を使用しています。大手キャリアのプランと比べると通話品質や通信速度は多少見劣りしますが、日常生活では問題ないレベルで使用できています。

また、2021年12月にiphone7からiphone12への機種変更にかかる費用を1円で抑えて購入しています。それぞれの詳細は下記の記事で説明しています。

ふるさと納税を使う

一般的な会社員ができる節税方法としてふるさと納税がオススメです。実質2,000円の負担で所得に応じた上限額まで好きな自治体に寄付することで返礼品がもらえる制度です。自分の上限額がいくらなのかを把握するには各ふるさと納税サイトのシミュレーションで簡単に大体わかりますし、確定申告が簡略化されていますのでそれほど苦労はかからず始める事が出来ます。

貯蓄型保険は入らない

家族ができたり知り合いのお願いで保険に入ることもあると思いますが、大体の貯蓄型保険は手数料が高いです。貯蓄型保険は保険と投資信託という投資商品がセットになったもので手数料が3%程度するものもあります。

優良投資ファンドの利回りは3~5%ですので浮いた分のほとんどが保険会社に持っていかれてしまうことがありますのでしっかり手数料と保険内容、投資信託の内容を確認することが大事です。

保険は必要なものだけ掛け捨てで契約し、投資商品は手数料のかからないもの(優良商品は手数料0.1%程度)を自分で運用する方が利回りが高いです。

まとめ

- 100万円貯めるまでが生活防衛資金の目安・達成が苦しい壁

- 家計簿アプリで支出を「見える化」して支出を無理なく管理しよう

- 固定費の見直しをして貯める習慣を身に着けよう

100万円貯めるまでにはやることが多いけど、少しずつやれることをやって結果を出していけばいつの間にか貯金がたまっている事間違いなしだね!

コメント